文/李振麟

長期以來,大陸百姓普遍堅信「買房」是最安全的投資,這種信念自然成為推動房產投資的動力因素。二○○八年美國次貸風暴危機,造就全球金融產業巨額損失,各國經貿交流也因此衰退。大陸央行為防止次貸風暴帶來的衝擊影響,首先制定相關政策並引導民間資金投入基礎建設,同步放寬金融管制以及地方政府融資限制,同樣造就大量的資金湧入房地產業。

在不斷的民間投資擴張熱絡下,順勢帶動大陸房地產市場蓬勃發展,也引導了金融機構的融資放款與買房風潮,然而在不斷地舉債行為擴張下,銀行的貸款債務量也幾乎到達滿水位。

當債務(分子)比GDP(分母)的增長速度還要快時,民間債務的負擔也就越來越重。直到房屋貸款總債務超越國家GDP比重的七五%,其中許多債務又來自於民間的「影子銀行」,然而這些「影子銀行」平日就未受到主管機關監管。這些民營單位的工作性質,主要是提供一些與傳統商業銀行的類似服務項目,後續再交由一些民營「信託公司」或「證券公司」等單位,營利於借貸或金融商品方面的投資理財,如此不僅規避了上層主管機關的監督機制,以及正規銀行成立所應具備的基本條件與義務責任,勢必將所有借貸人的資金,曝露在一個完全沒有保障的商業風險中。

信託公司成為金融監管的最大漏洞

當大量的房屋信貸來自於「影子銀行」,將失去管理規範,以及資金審核監控,其中也有部分資金,事後又被挪用於土地競價炒作或期貨商品買賣。「影子銀行」本就不在於正規的金融管理機制中,一般放款後再委託信託公司進行投資理財,繞開了政府金融監管,理財資金的虧盈真實情況,將不為人知。

地方政府的融資項目,如果過度依賴房地產的漲跌趨勢來判斷,在大環境不佳情況下,勢必加大了貸款人的壓力負擔,進而擴大了每次的借貸還款風險。當房地產市場不如預期,而且房價跌幅超過抵押貸款餘額,房屋的抵押價值性即刻喪失,公司企業行號也同樣面臨被要求增資擔保壓力,若貸款人無力還款,銀行將採取強制收回擔保品,不僅購屋者損失房產或任何有價物品、銀行的財務壞帳也持續增加中,房價如持續下跌不止、生活經濟條件更加惡化,民間消費支出也將減少,造成金融市場的惡性循環不解,其衝擊影響將難以預估。

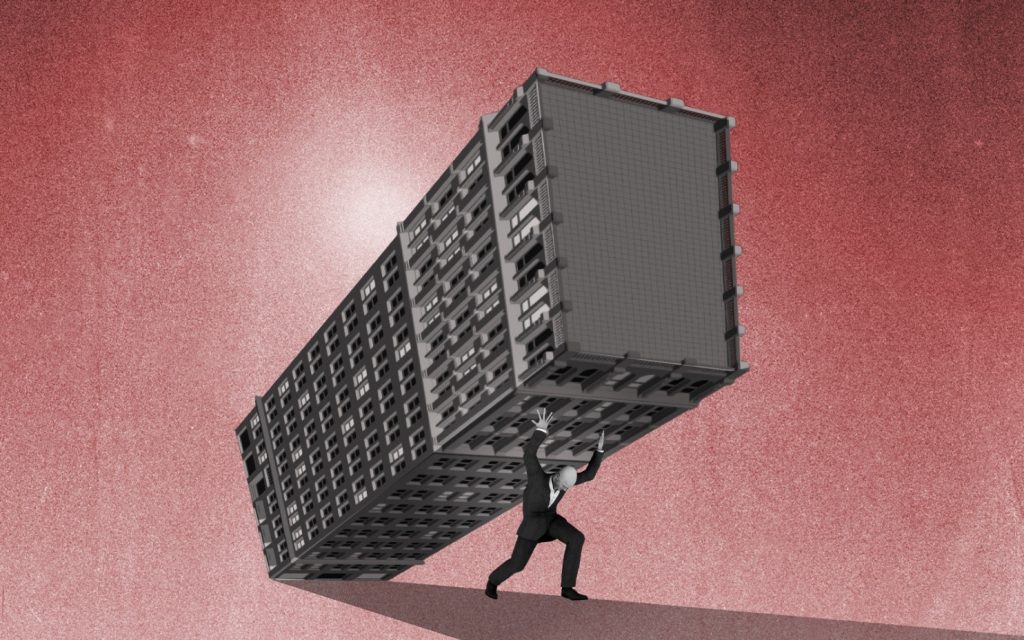

疫情限制解除後,本各方認為經濟應該會從被壓抑的消費需求中逐漸恢復,然而高度佔據經濟產值GDP的房地產業,卻一夕之間變成拖累國家經濟的源頭。買房自備款二十%、銀行擔保八十%,大環境景氣不佳,房屋本身價值低於貸款價值,房產自然變生活重擔,最終喪失還款能力,金融單位唯有強制收回,也就是終止信用合約並抵扣贖回,如此一來,不僅貸款人失去房子,銀行壞帳持續累積中。傳統上抵押貸款債務越多的區域,那裏的民間消費支出也大幅打折扣,直到拖垮這一切。

建商在承接購屋者償還貸款時,面臨呆帳而事業體營運受到影響,更加充分暴露出中國房地產業的資金不足。主管單位必須要有一套綿密的監管機制,適時遏制房地產開發商的浮濫借貸行為,尤其是每一件放款作業,都需要嚴格的審核過程,不能輕易地釋出放款。為避免傷害房地產業,更要隨時關注其監管制度是否合宜時代潮流,以為適度地修正調整,才能健全與穩定不動產產業的未來發展。

預售爛尾樓 讓許多家庭陷入生活困境

長期以來,大家認為「房屋」本是財富象徵之一,然而隨著房地產開發商的巨額債務拖累而崩盤,新屋市場的銷售力道驟跌,甚至於大量尚未完工的預售屋停擺。尤其是開發商缺乏足夠資金去支付「承包商」與「建築商」,導致預售工程全面停擺,造成許多已經核貸通過並每月定期支付的購房者,造成許多建築基地,在未完成工程下而停滯,也就形成許多被棄置的「爛尾樓」事件。購屋者除了還是要每月定期繳款給銀行,再加上工程停擺後的鉅額損失索討無門,許多家庭因此陷入困境。唯有一期等級的建商購屋尚還有些保障,因為此類型建商都必須通過監管機構的審理,然而多數的小康家庭,並沒有過多的支付能力去承購這類較為昂貴的房產。

「房地產業」本是國家重要的財政收入來源之一,如今消費者信心喪失,「房子」轉為賠錢的投資壓力,更成為拖累國家經濟的重擔。如同債務已經高達兩萬億元的「中國恆大」,不僅破產後面臨停盤清算,對於國家經濟發展面也造成嚴重傷害,這家公司的經營模式,充分暴露出中國大陸房地產業的問題關鍵處。

為能挽救衰退的房地產業,雖然相關部門竭盡全力推出許多興利方案,金融監管單位也敦促銀行給予房地產開發商,更多的貸款融資機會,如今對於房產市場的補救效果仍是有限。這次的房地產衰退事件,可為中國房地產產業有史以來最嚴重的事件之一,其所造成的傷害影響面,不僅是廣泛也遙遙無期,自今許多新的建案項目已放緩,市場持續處於低迷中,在破滅的房地產市場未觸底以前,還有很長的路要走。