台灣人愛存錢,選擇風險低又能保值的儲蓄險作為理財工具,但未來責任準備金利率下調,三年期以下甚至歸零,五、六千億儲蓄險保費將流往哪去?

文:葉怡君

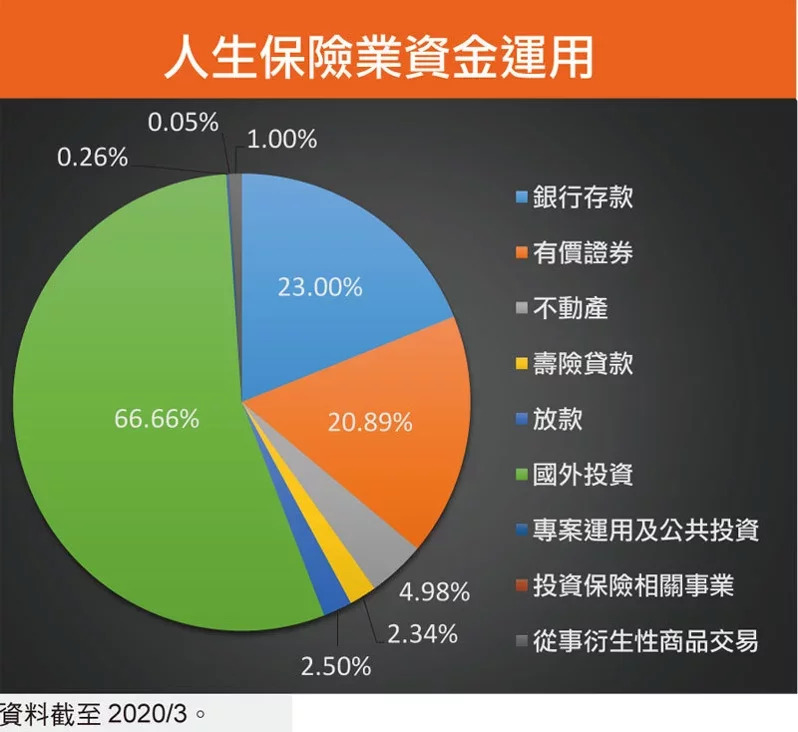

自 2000 年以來,台灣壽險業總資產占金融機構的比重逐年上升,2006 年超過 20%,2019 年達 35.51%,與世界其他市場相比,台灣總保費收入排名第十,壽險總保費則排名第七;根據瑞士再保Sigma報告,台灣壽險滲透度達 16.51%,對國內 GDP 的貢獻度居全球之冠,榮登世界壽險大國。

險種之中的儲蓄險因具有高於銀行定存的保單利率,風險低於股票投資等特性,收益率相對較好,進而搖身一變,成為年長族群作為長期穩定收益及保本效果的理財工具之一。

根據根據壽險公會調查,2018 年初年度壽險保費中,儲蓄險就占約 54%;2019 年 1.09 兆元的初年度保費中,儲蓄險保費為 5886 億元,占 53%,連兩年占比過半,顯示國人特愛儲蓄險。

儲蓄險風光不再,壽險、銀行另謀出路

然而,2019 年 7 月 1 日,金管會宣布適用之壽險業新台幣、美元、澳幣、歐元及人民幣等幣別新契約責任準備金適用之利率調整案:負債存續期間六年以下的壽險業個別保單,責任準備金利率顯著下調;繳費期三年以下的新台幣責任準備金利率更首次出現零利率。這意味著業者幾乎無法再設計出有競爭力的商品,過去儲蓄險創造五、六千億的保費,勢必得另謀出路。

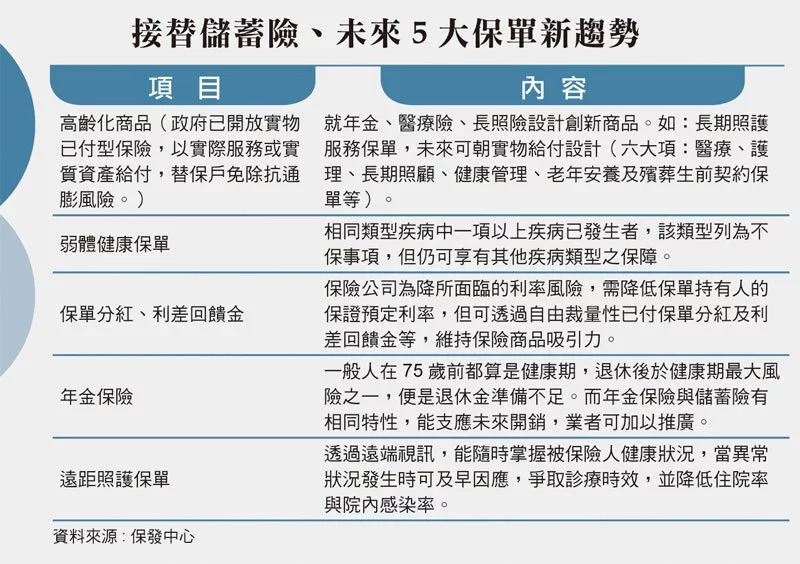

「保險姓保,基本上,仍該回歸保障本質」保發局董事長桂先農指出,儲蓄險主要以理財為主,但真正的保障成分卻很低,金管會訂定保障門檻,並非真的要讓儲蓄險消失,而是要讓儲蓄險回歸本質。

對消費者而言,當保險商品的IRR(內部報酬率)不再具吸引力,未來想以保險商品作為理財工具,將僅侷限於有遺產稅務規劃需求(節稅)的保戶,過去以銷售儲蓄型商品為主力的公司如臺銀人壽與郵政壽險,必須轉型找尋新的業務動力。

受衝擊的不僅是相關壽險業者,桂先農表示,我國銀行的保險通路,在 2008 年首度超過傳統業務市占,並在 2010 年穩居壽險新契約保費收入的 60% 以上,近年則維持在 50% 以上,成為台灣最重要的行銷通路。過去十年,儲蓄型商品的成長與銀行保險通路的壯大呈正向關係,未來投資行商品可能是銀行保險通路的理想接替商品,但仍須面對嚴格的銷售監管與風險要求。

保障型商品仍具潛力

桂先農指出,台灣是以出口為導向的小型開放經濟體,難免受國際情勢影響,但台灣疫情控制得宜,統計至今年五月底,台灣壽險保費收入為 13067 億元,較去年同期減少 12.9%,主要因調降責任準備金利率及實施死亡保障門檻規定,產險保費收入則較去年同期成長 5.5%,整體而言受新冠肺炎影響有限。

就 2019 年壽險業這種險種市占(初年度保費)來看,保障型保險占比不到 10%,顯示保障型商品仍有相當大的發展空間。桂先農建議未來業者能往高齡化商品、弱體健康保單、遠距照護保單、生前契約保單及健康管理保單等設計,藉此吸引保戶。